反内卷与科技引领,触底反弹启新篇

【原报告在线阅读和下载】:20251208【MKList.com】2026年电新行业年度策略:反内卷与科技引领,触底反弹启新篇 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

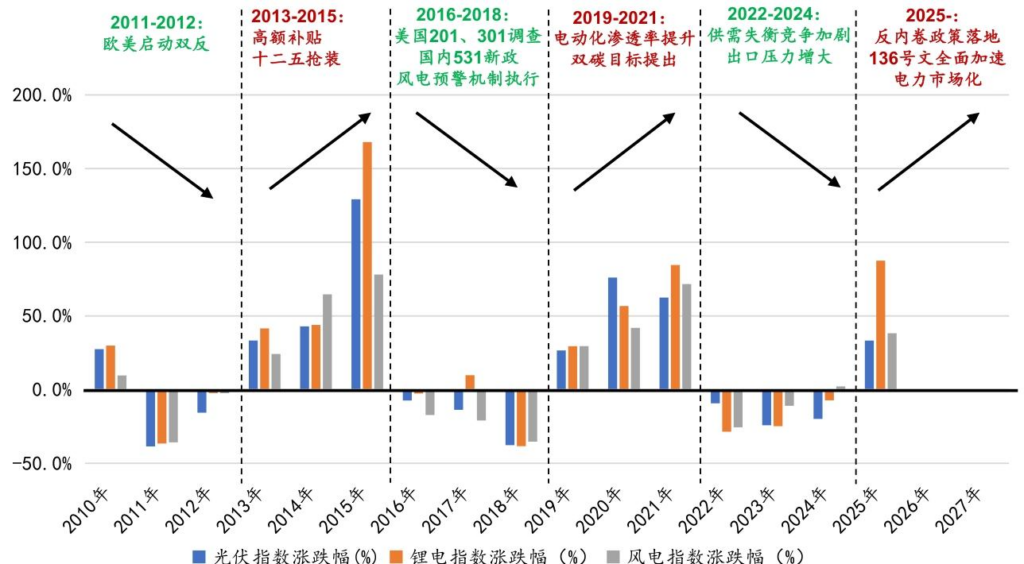

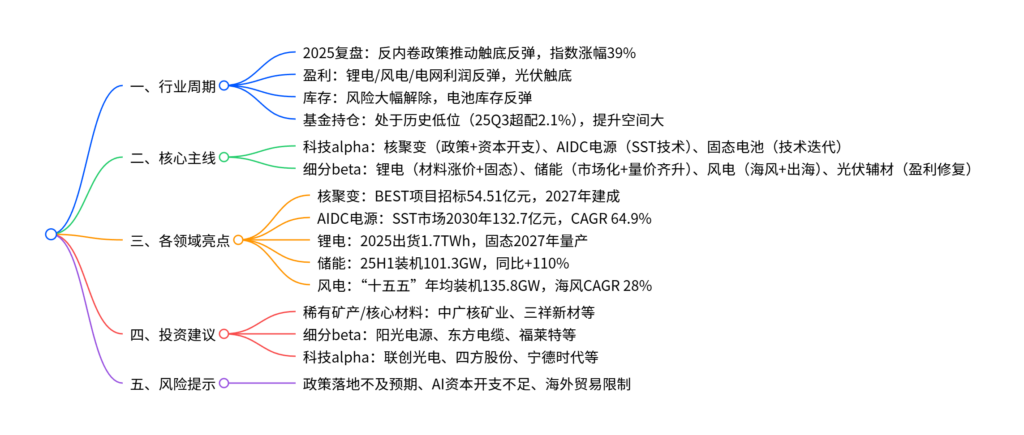

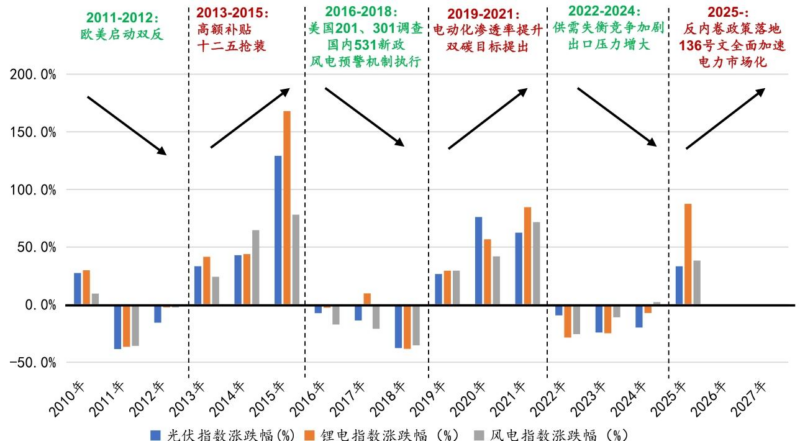

2026年电新行业在反内卷政策与科技迭代双轮驱动下开启触底反弹新篇章,行业已度过盈利低谷期,呈现供需再平衡态势;核心机会聚焦细分beta(锂电储能、海上风电、光伏辅材) 与科技alpha(核聚变、AIDC电源、固态电池) 两大主线,其中锂电材料价格触底回升(六氟磷酸锂涨幅超200%)、储能市场化交易落地、海风装机增速明确(“十五五”年均135.8GW),叠加AI算力带动AIDC电源需求激增(SST市场CAGR 64.9%),行业整体量利修复可期,细分领域龙头与技术突破型企业将成核心受益标的。

2. 思维导图(mindmap)

3. 详细总结

一、行业周期:触底反弹,基本面持续修复

1.1 2025年行业复盘

- 行情表现:电新行业指数2025年上涨39%,位列全市场第3位,受益于反内卷政策推动供需再平衡。

- 盈利修复:锂电、风电、电网设备归母净利润触底反弹,光伏利润下滑降速,呈现触底迹象;营业收入结束加速下滑,2025年实现触底反弹。

- 库存与投资:行业库存风险大幅解除,电池库存触底反弹,光伏加速降库;资本开支度过无序扩张期,电池领域因固态电池投资需求,筹资现金流触底转正。

- 基金持仓:25Q3行业超配比例2.1%,处于近五年低位,锂电产业链(宁德时代等9家)成为机构配置重点,持仓提升潜力显著。

1.2 渗透率视角

- 储能渗透率仅5.6%,处于快速发展阶段(渗透率<15%供需关系最优);新能源车、光伏渗透率超15%后竞争加剧,盈利重心向细分领域转移。

二、科技alpha:政策+技术驱动,开辟增量赛道

2.1 核聚变:产业加速期到来

- 政策支持:国内外政策共振,中国“十五五”规划将其列为新增长点,BEST项目2025年启动总装,2027年建成。

- 核心进展:BEST项目累计招标54.51亿元,磁体(占成本28%)、真空室为核心部件,中核系企业主导供应链。

- 投资方向:关注磁体(联创光电)、电源(爱科赛博)、氚工厂(国光电气)、施工(中国核建)等环节。

2.2 AIDC电源:算力需求+技术革命

- 行业背景:AI算力需求激增,2030年中国数据中心耗电量最高达7000亿千瓦时,占全国用电量5.3%。

- 技术演进:供电架构从UPS(85-94%)→HVDC(95-96%)→巴拿马电源(97-98.5%)→SST(98-99%),SST成终极方案。

- 市场空间:2030年国内SST市场规模132.7亿元,2024-2030年CAGR 64.9%。

- 投资方向:出海龙头(金盘科技)、SST技术领先企业(四方股份、中国西电)。

2.3 固态电池:技术迭代开启景气周期

- 政策与需求:国家明确为重点发展方向,人形机器人(2035年市场1400亿元)、eVTOL等场景驱动需求。

- 产业化进展:2026-2028年为车企集中量产期,宁德时代、比亚迪等龙头布局,2027年实现小批量装车,2030年全固态电池出货占比近30%。

- 核心增量:锂金属负极市场2030年规模超90亿元,2024-2030年CAGR超300%。

- 投资方向:电池龙头(宁德时代)、电解质材料(三祥新材)、设备(纳科诺尔)。

三、细分beta:量利修复,细分领域高增

3.1 锂电:材料涨价+需求韧性

- 价格反弹:锂电材料价格触底回升,六氟磷酸锂较2025年7月低点涨幅超200%,碳酸锂、磷酸铁锂正极同步上涨。

- 需求规模:2025年锂电池出货超1.7TWh,2025-2035年出货量有望增长3倍以上。

- 投资方向:材料涨价弹性标的(天赐材料、恩捷股份)、电芯龙头(亿纬锂能)。

3.2 储能:市场化交易驱动量价齐升

- 国内进展:25H1新型储能累计装机101.3GW,同比+110%;多省推出容量电价补偿(宁夏2026年165元/kW·年),市场化收益机制落地。

- 海外需求:美国2025年公用事业级储能新增18.2GW,欧洲多国设置2030年装机目标(西班牙/英国超20GW)。

- 投资方向:系统集成龙头(阳光电源、海博思创)、海外拓展企业(上能电气、科华数据)。

3.3 风电:“两海”主线明确,量利修复

- 行业景气:2025年前三季度招标超117GW,风机价格企稳回升至1610元/kW;“十五五”年均装机135.8GW,同比增长80%。

- 核心亮点:海上风电CAGR 28%,深远海+漂浮式技术落地;2024年风机出口同比+71.9%,出海空间打开。

- 盈利修复:25Q3塔筒板块营收同比+62%,归母净利润同比+1146%,叶片、轴承等环节毛利率显著改善。

- 投资方向:海风产业链(东方电缆、大金重工)、零部件龙头(金雷股份、新强联)、整机出海(金风科技)。

3.4 光伏辅材:盈利快速修复

- 竞争格局:光伏玻璃、胶膜、银浆等环节竞争格局优化,盈利修复明确。

- 投资方向:福莱特(光伏玻璃)、福斯特(胶膜)、帝科股份(银浆)。

四、投资建议与风险提示

4.1 核心投资标的

| 投资方向 | 细分领域 | 核心标的 |

|---|---|---|

| 稀有矿产/核心材料 | 铀矿、固态电解质材料 | 中广核矿业、三祥新材、中国铀业 |

| 细分beta | 储能 | 阳光电源、海博思创、南网储能 |

| 海上风电 | 东方电缆、明阳智能、大金重工 | |

| 光伏辅材 | 福莱特、福斯特、帝科股份 | |

| 科技alpha | 核聚变 | 旭光电子、合锻智能、中国核建 |

| AIDC电源 | 四方股份、中国西电、金盘科技 | |

| 固态电池 | 宁德时代、亿纬锂能、厦钨新能 |

4.2 风险提示

- 政策落地不及预期(核聚变、储能政策);

- 技术风险(聚变安全事故、固态电池研发滞后);

- 外部风险(AI资本开支不足、海外贸易限制);

- 原材料价格波动(碳酸锂等价格大幅波动)。

4. 关键问题

问题1:2026年电新行业“科技alpha”三大核心赛道(核聚变、AIDC电源、固态电池)的产业化进展与市场空间分别是什么?

答案:

- 核聚变:产业化进展为BEST项目2025年启动总装,累计招标54.51亿元,2027年建成并演示发电;市场空间聚焦核心零部件,磁体、真空室等环节直接受益资本开支周期,中核系企业主导供应链。

- AIDC电源:产业化进展为供电架构向SST(固态变压器)演进,台达已发布相关方案,效率达98.5%;市场空间2030年国内SST市场规模132.7亿元,2024-2030年CAGR 64.9%,算力需求驱动行业快速增长。

- 固态电池:产业化进展为2026-2028年车企集中量产,宁德时代、比亚迪等龙头布局,2027年小批量装车;市场空间2030年全球固态电池出货614.1GWh,锂金属负极市场规模超90亿元,2024-2030年CAGR超300%。

问题2:2026年电新行业“细分beta”赛道中,储能与海上风电的核心驱动逻辑及2026年关键预期数据是什么?

答案:

- 储能:核心驱动逻辑为国内容量电价补偿政策落地(宁夏2026年165元/kW·年)、海外AI用电需求激增(美国2025年公用事业级储能新增18.2GW);2026年关键预期为国内新型储能装机延续高增,海外欧美市场需求同比增长超50%,行业实现量价齐升。

- 海上风电:核心驱动逻辑为“十五五”规划支撑(年均装机135.8GW)、深远海+漂浮式技术突破、增值税返还政策延续至2027年;2026年关键预期为全球海上风电新增装机超16GW,国内海风装机同比增长超80%,产业链毛利率持续修复,出海订单占比提升至15%以上。

问题3:2025年电新行业基本面修复的核心信号有哪些?2026年行业盈利增长的核心来源是什么?

答案:

- 2025年基本面修复核心信号:①行情层面,行业指数上涨39%,位列全市场第3;②盈利层面,锂电、风电、电网设备利润触底反弹,光伏盈利下滑降速;③库存层面,行业库存风险大幅解除,电池库存触底反弹;④资金层面,基金持仓处于历史低位(25Q3超配2.1%),锂电产业链持仓环比提升;⑤价格层面,锂电材料触底回升,六氟磷酸锂涨幅超200%。

- 2026年盈利增长核心来源:①量增驱动(储能装机高增、海风装机翻倍、锂电出货增长30%+);②价涨驱动(锂电材料供需紧平衡、储能市场化定价提升收益);③技术溢价(SST、固态电池等技术突破带来产品附加值提升);④出海增量(风机、储能系统出口同比增长超50%,贡献额外利润)。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容