光伏拐点已现,储能大势所趋

【原报告在线阅读和下载】:20251208【MKList.com】电力设备行业投资策略:光伏拐点已现,储能大势所趋 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

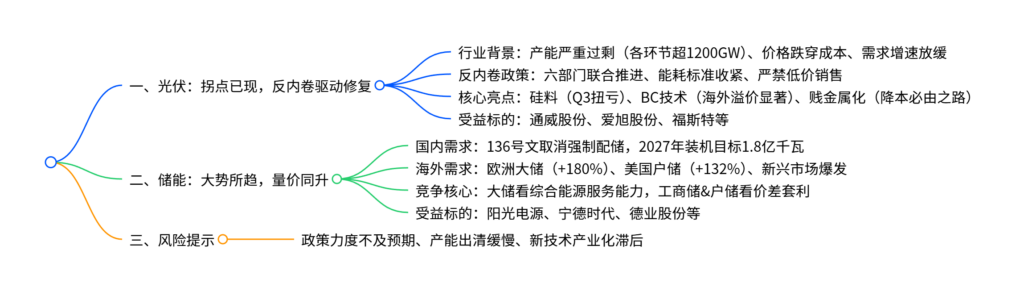

2026年电力设备行业核心机会集中于光伏底部反转与储能量价齐升两大主线:光伏行业反内卷政策持续深化(能耗标准收紧+硅料收储+严禁低于成本价销售),供需格局修复推动主产业链价格回暖,硅料、BC技术、贱金属化为核心亮点,2025Q3硅料企业已显著减亏;储能行业受益于国内外需求共振(国内容量电价补偿+欧洲大储高增+美国抢装+新兴市场爆发),2027年国内装机目标1.8亿千瓦,大储看综合能源服务能力,工商储&户储受益于峰谷价差套利,头部企业凭借规模交付与技术优势脱颖而出。

2. 思维导图(mindmap)

3. 详细总结

一、光伏行业:反内卷推进,底部反转确立

1.1 行业困境:供需错配引发深度调整

- 产能过剩:截至2025Q2,硅料、硅片、电池、组件名义产能均突破1200GW,而2025年全球新增装机需求仅570-630GW,供需严重失衡。

- 价格破成本:2025年6月行业价格触底,硅料3.5万元/吨、N型182硅片0.9元/片、N型182组件低于0.7元/W,主产业链普遍亏损。

- 需求放缓:“136号文”后国内抢装潮退去,2025年6-9月新增装机同比下滑38.45%-55.29%,电站开发意愿下降。

1.2 反内卷政策:多维度推动行业修复

| 政策方向 | 核心内容 | 关键影响 |

|---|---|---|

| 上层指导 | 六部门联合召开光伏产业座谈会,严禁低于成本价销售 | 遏制低价无序竞争 |

| 能耗标准 | 多晶硅1/2/3级综合能耗分别定为5/5.5/6.4kgce/kg(现行10.5kgce/kg) | 有效产能降至240万吨/年,减少31.4% |

| 价格监管 | 调研行业平均成本,建立价格监测机制 | 2025年7月起主产业链价格回暖 |

1.3 核心亮点与受益标的

- 硅料:反内卷最先受益环节,2025Q3头部企业扭亏/减亏(大全能源归母净利润0.73亿元,协鑫光伏材料利润3.2亿元),受益标的:通威股份、大全能源、协鑫科技、新特能源。

- BC技术:海外溢价显著(欧洲户用0.168美元/W,超TOPCon 95%),国内溢价0.06-0.08元/W,受益标的:爱旭股份、隆基绿能、帝尔激光、拉普拉斯。

- 贱金属化:银价突破11000元/公斤,铜替代银降本需求迫切,受益标的:博迁新材、帝科股份、聚和材料。

- 其他环节:硅片(弘元绿能、TCL中环)、组件(晶澳科技、晶科能源)、辅材(福莱特、福斯特)。

二、储能行业:国内外共振,量价齐升

2.1 国内需求:政策驱动+市场化转型

- 政策框架:“136号文”取消强制配储,《新型储能规模化建设专项行动方案》明确2027年装机1.8亿千瓦目标。

- 容量电价补偿:多省市出台政策,内蒙古0.35元/千瓦时(按放电量)、宁夏2026年165元/千瓦,激励长时储能。

- 装机规模:2025H1累计装机9491万千瓦/2.22亿千瓦时,未来两年半有望翻倍增长。

2.2 海外需求:多区域高增

| 区域 | 需求亮点 | 关键数据 |

|---|---|---|

| 欧洲 | 大储+工商储双驱动 | 2025年新增装机35.3GWh(+75%),大储增速超180% |

| 美国 | 抢装潮+户储高增 | 2025Q2新增装机5.6GW/15.78GWh,户储同比+132% |

| 新兴市场 | 电力短缺+光伏配套 | 澳大利亚2030年装机43.6GWh,印度2032年需236GWh储能 |

2.3 竞争格局与受益标的

- 大储:竞争核心为综合能源服务能力(规模交付+技术创新+全生命周期服务),受益标的:阳光电源(累计出货70GWh)、海博思创、阿特斯、上能电气。

- 工商储&户储:受益于峰谷价差套利,受益标的:德业股份、固德威、锦浪科技、艾罗能源。

- 电芯:需求紧缺推动价格上涨,受益标的:宁德时代、亿纬锂能、中创新航、派能科技。

4. 关键问题

问题1:光伏行业反内卷政策的核心落地措施有哪些?对行业供需格局带来哪些实质性影响?

答案:

- 核心落地措施:①六部门联合监管,严禁企业低于成本价销售,建立价格监测机制;②收紧多晶硅能耗标准,棒状硅3级综合能耗降至6.4kgce/kg,现有产能需达标,新建产能需符合2级标准(5.5kgce/kg);③推进硅料收储平台落地与产业链限产,引导企业整合产能。

- 实质性影响:①供给端,国内多晶硅有效产能降至240万吨/年,较2024年底减少16.4%,供需错配缓解;②价格端,2025年7月以来硅料、硅片、电池价格累计涨幅分别达48.57%、53.41%、36.96%,行业从全面亏损转向减亏/扭亏;③竞争端,落后产能加速出清,头部企业凭借成本与技术优势集中度提升。

问题2:2026年储能行业国内外需求的核心驱动逻辑有何差异?大储与工商储&户储的投资逻辑分别是什么?

答案:

- 需求驱动差异:①国内核心逻辑是“政策引导+市场化收益”,容量电价补偿政策打开盈利空间,2027年1.8亿千瓦装机目标提供增长确定性;②海外核心逻辑是“能源安全+电网消纳”,欧洲大储应对可再生能源波动,美国户储受益于电网薄弱与政策补贴,新兴市场替代柴油发电。

- 投资逻辑:①大储看“综合能源服务能力”,重点关注规模交付能力(如阳光电源累计出货70GWh)、技术创新(全液冷碳化硅PCS)与全生命周期运维能力,头部企业竞争优势显著;②工商储&户储看“价差套利+政策补贴”,欧洲峰谷价差达3-4倍,国内工商业用户侧储能需求释放,关注成本控制与渠道优势企业(如德业股份、锦浪科技)。

问题3:光伏行业BC技术与贱金属化两大技术趋势的核心价值是什么?当前产业化进展如何?

答案:

- 核心价值:①BC技术:兼具美观性与高发电效率,适配分布式场景,海外享有显著溢价(欧洲户用0.168美元/W,较TOPCon高95%),成为企业穿越行业周期的关键α;②贱金属化:银浆占电池非硅成本超50%,银价突破11000元/公斤背景下,铜替代银可大幅降本(铜价仅为银价的1%),是电池环节降本的必由之路。

- 产业化进展:①BC技术:爱旭股份2025Q2扭亏为盈,BC组件国内均价0.76元/W,海外出货占比提升,隆基绿能等头部企业加速布局;②贱金属化:隆基绿能、晶科能源推进银包铜浆料,帝科股份、聚和材料研发纯铜浆料与铜电镀技术,部分企业已实现小批量应用,2026年有望规模化落地。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容