2026年电子行业年度十大预测

【原报告在线阅读和下载】:20251230【MKList.com】2026年电子行业年度十大预测 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

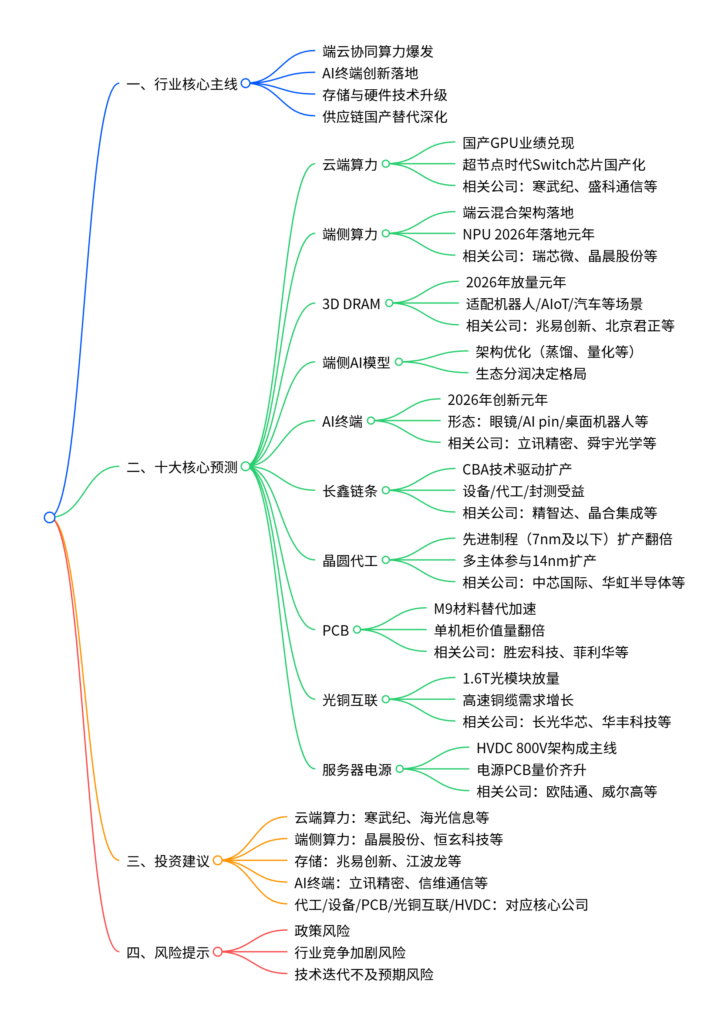

一段话总结

2026年电子行业将围绕端云协同算力爆发、AI终端创新、存储与硬件升级三大核心主线展开,十大核心预测涵盖:云端算力国产替代进入业绩兑现期、端侧SoC受益于AIoT落地、3D DRAM 2026年成放量元年、AI终端开启创新元年(Meta/苹果等大厂密集推新)、长鑫存储扩产带动产业链景气、晶圆代工先进制程扩产量级翻倍、PCB受益于高端材料升级价值跃升、光铜互联双线共振、HVDC供电架构成数据中心核心主线,同时需关注政策、竞争及技术迭代风险,相关受益公司包括寒武纪、瑞芯微、兆易创新、立讯精密等。

思维导图(mindmap)

详细总结

1. 云端算力:国产产业链共振,业绩兑现期来临

- 核心趋势:国产算力芯片龙头进入业绩兑现期,7nm及以下先进制程扩产带动产能释放,AI ASIC服务商在供应链中起关键作用。

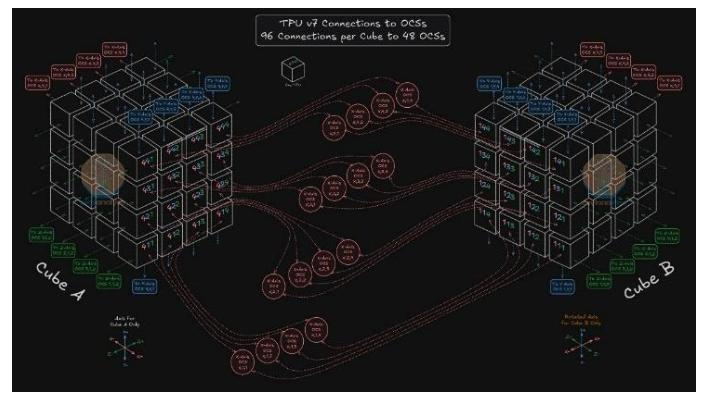

- 产业变革:算力互联从“机柜间Scale-Out”转向“机柜内Scale-Up”,超节点方案密集发布,华为、中科曙光等推出全栈自研方案,第三方Switch芯片厂商绑定互联网客户。

- 相关公司:寒武纪、海光信息、芯原股份、盛科通信、中兴通讯等。

2. 端侧算力:端云混合赋能,NPU落地元年开启

-

架构革新:“云端训、端侧用、边侧补”的端云混合架构成为主流,破解带宽、时延、隐私痛点。

-

核心载体:智能汽车、AI眼镜、机器人三大场景率先爆发,海外大模型驱动AIoT落地。

-

技术亮点:独立NPU架构崛起,瑞芯微推出RK182X系列协处理器,支持3B-7B LLM推理,时延低至0.1s。

-

相关公司:瑞芯微、晶晨股份、恒玄科技、乐鑫科技等。

-

瑞芯微协处理器产品规划(示例):

产品型号 内置DDR容量 支持模型规模 适配场景 RK1820 2.5GB 3B 车载座舱、智能家居等 RK1828 5GB 7B 机器人、边缘网关等

3. 3D DRAM:2026年放量元年,多场景渗透

- 技术成熟:2025年瑞芯微已发布搭载3D DRAM的NPU产品,研发路径打通。

- 核心优势:高带宽、低成本、可拓展,是端侧应用从“能用”到“好用”的关键。

- 应用场景:2026年率先渗透机器人/AIoT/汽车领域,2026H2后拓展至手机/云端推理。

- 参与主体:高通、小米、荣耀等终端厂商及国内外SoC厂商均布局“NPU+定制化存储”方案。

- 相关公司:兆易创新、北京君正、澜起科技等。

4. 端侧AI模型:架构优化+生态分润主导格局

- 技术升级:云端模型通过数据优化提升规划能力,端侧模型通过蒸馏、量化、注意力降维等优化执行效率。

- Agent路线:API优先、GUI兜底,API路径合规性与稳定性更优。

- 生态格局:终端厂商掌控OS入口,超级App构建应用内闭环,第三方模型厂依赖分成机制合作。

5. AI终端:2026年创新元年,大厂密集推新

- 形态革新:以AI眼镜为核心,同步布局AI pin、摄像头耳机、桌面机器人等新形态。

- 大厂布局:Meta、苹果、谷歌、OpenAI均规划2026-2028年发布新品,光学方案以LCOS、Micro-LED为主。

- 关键零组件:依赖SoC、电池、散热、通信、光学等环节升级。

- 相关公司:立讯精密、信维通信、蓝特光学、舜宇光学科技等。

6. 长鑫链条:扩产确定性提升,产业链受益

- 扩产逻辑:长鑫存储IPO募资增强资本实力,进入中长期扩产周期,CBA架构推动DRAM向3D演进。

- 受益环节:设备厂商享受扩产+渗透率提升双击,代工/封测承接长鑫需求。

- 相关公司:精智达、中科飞测、芯源微、晶合集成等。

7. 晶圆代工:先进制程扩产翻倍,景气维持

- 扩产背景:国内7nm及以下先进制程供给紧缺,保供诉求驱动扩产。

- 核心主体:中芯国际(中芯南方)、华力集团主导先进制程扩产,永芯、ICRD等参与14nm扩产。

- 行业影响:推动国产设备、材料、EDA协同成熟,夯实产业链安全。

- 相关公司:中芯国际、华虹半导体、晶合集成等。

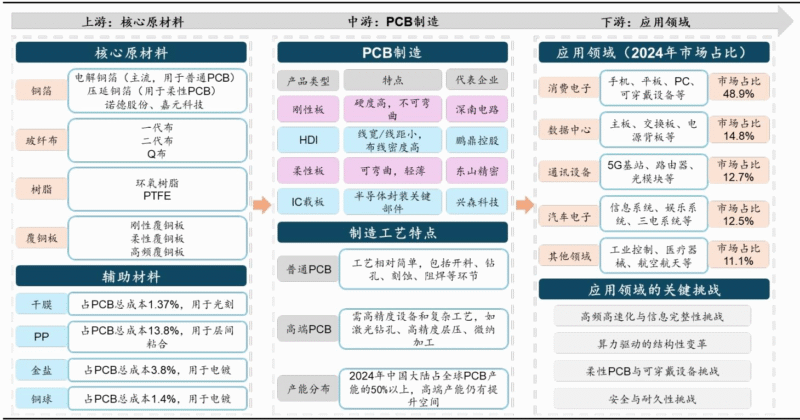

8. PCB:高端材料升级,价值量跃升

- 驱动因素:英伟达Rubin架构升级,PCB材料需升级至M9/PTFE,层数提升至40层以上。

- 市场规模:2026年AI PCB市场规模有望达600亿元。

- 核心材料:石英布、HVLP4铜箔、碳氢树脂需求放量,技术壁垒高。

- 相关公司:胜宏科技、沪电股份、菲利华、生益科技等。

9. 光铜互联:Scale up&out迭代,双线共振

- 需求逻辑:算力集群Scale up催生柜内短距铜缆需求,Scale out带动光模块需求,芯片与光模块配比达1:12。

- 技术亮点:1.6T光模块规模化落地,光芯片供给缺口凸显;高速铜缆成短距互联最优解。

- 相关公司:长光华芯、源杰科技、华丰科技、兆龙互连等。

10. 服务器电源:HVDC架构成核心主线

- 行业痛点:AI数据中心机柜功率密度升至100kW以上,传统供电体系接近极限。

- 架构革新:800V HVDC架构逐步替代传统UPS,减少能量转换损耗,适配GPU功耗增长。

- 配套升级:电源PCB向厚铜、嵌入式模块、先进散热升级,单板价值量显著提升。

- 相关公司:欧陆通、麦格米特、威尔高、中富电路等。

11. 投资建议与风险提示

- 重点关注领域及公司:涵盖云端/端侧算力、存储、AI终端、代工/设备、PCB、光铜互联、HVDC七大方向(具体公司见思维导图)。

- 风险提示:政策风险、行业竞争加剧风险、技术迭代不及预期风险。

关键问题

问题1:2026年电子行业的核心主线是什么?背后的核心驱动因素有哪些?

答案:核心主线是“端云协同算力爆发+AI终端创新+存储与硬件升级”。核心驱动因素包括三方面:一是AI大模型训练与推理需求持续释放,推动云端先进制程扩产和端侧算力硬件落地;二是全球科技大厂密集布局AI终端,带动光学、通信、电源等零组件升级;三是国产替代与供应链自主可控战略推进,长鑫存储、中芯国际等龙头扩产,拉动产业链上下游共振。

问题2:2026年AI终端创新的核心亮点是什么?大厂布局有哪些关键节点?

答案:核心亮点是“形态多元化+场景深度适配”,以AI眼镜为核心形态,同步涌现AI pin、摄像头耳机、桌面机器人等新形态,关键零组件(SoC、光学、电池)升级是核心支撑。大厂关键布局节点:2026年Meta发布无显示/带显示AI眼镜、谷歌+三星发布49g轻量AI眼镜、OpenAI发布便携式AI终端;2027年苹果发布AR眼镜/桌面机器人、Meta发布AR双目眼镜/MR分体机、谷歌发布双目AR眼镜。

问题3:HVDC供电架构成为服务器电源核心主线的原因是什么?对产业链有哪些影响?

答案:核心原因是AI数据中心功率密度飙升(当前达100kW以上,未来指向300-600kW),传统AC供电体系在能效、损耗、体积上已达极限;而800V HVDC架构可减少多级能量转换,降低损耗、缩减铜缆用量,适配GPU功耗增长。对产业链的影响:一是一次/二次/三次电源全链路升级,打开增量空间;二是电源PCB向厚铜、嵌入式模块、先进散热升级,单板价值量提升;三是欧陆通、麦格米特等电源厂商,中富电路等PCB厂商直接受益。

暂无评论内容