AI硬件的理性泡沫与星辰大海

【原报告在线阅读和下载】:20260109【MKList.com】AI泡沫系列研究之电子行业篇:AI硬件的理性泡沫与星辰大海 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

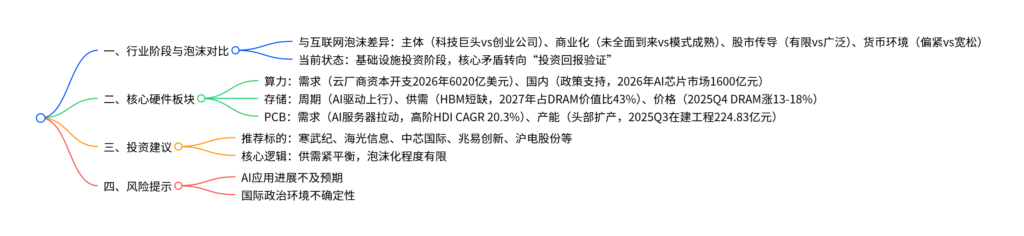

1. 一段话总结

当前AI硬件行业处于算力、存储、PCB三大核心板块供不应求的“中场时刻”,与2000年互联网泡沫存在本质差异(驱动主体为科技巨头、商业化尚未全面到来等);全球云厂商资本开支持续飙升(2026年预计达6020亿美元,同比+40%),AI大模型与Agent推动算力、存力需求刚性增长,存储芯片进入AI驱动的上行周期(2025Q4 DRAM预计涨价13-18%),PCB产能扩张理性(高阶HDI 2024-2029年CAGR 20.3%);因硬件供给技术壁垒高,泡沫化程度有限,维持硬件端推荐,需警惕AI应用落地不及预期与国际政治风险。

2. 思维导图(mindmap)

3. 详细总结

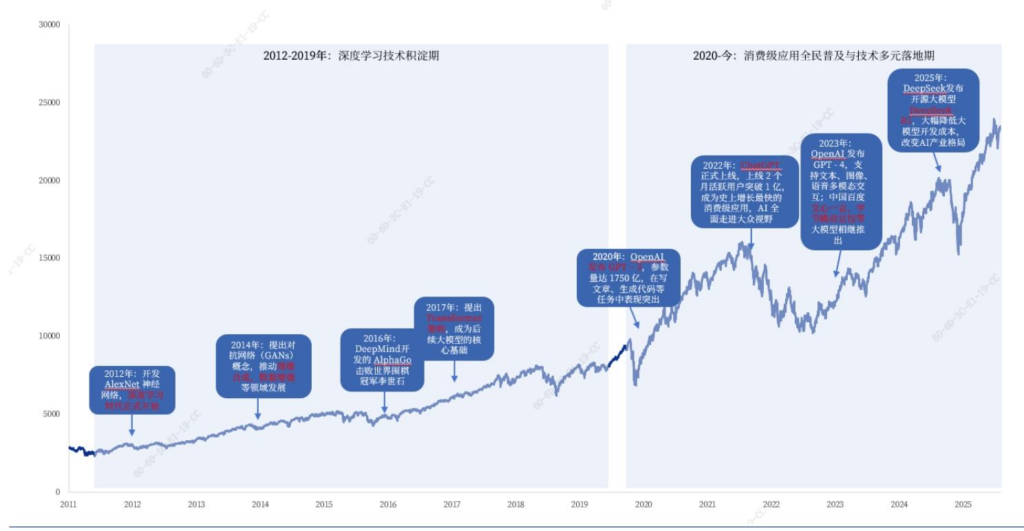

一、行业阶段:AI硬件与互联网泡沫的核心差异

-

泡沫对比关键维度

对比维度 当前AI硬件行业 2000年互联网泡沫 驱动主体 科技巨头(八大CSP主导投资) 轻资产创业公司(Dot-com企业) 商业化阶段 基础设施建设期,2C杀手级应用未现 商业模式成熟(Amazon、eBay等),泡沫爆发于商业化后 股市传导 估值有业绩支撑(Nvidia PE 44倍与增速匹配) 未盈利企业扎堆上市,估值虚高 货币环境 全球利率偏紧(美国联邦基金利率3.75%) 宽松货币环境(美联储连续降息) -

行业当前状态:核心矛盾从“技术可行性”转向“投资回报验证”,硬件产业链利润分配不均(英伟达毛利率74.99% vs 模型厂商盈利承压),轻资产芯片设计公司面临定价权挑战,重资产制造企业(台积电)韧性更强。

二、核心板块分析:供需紧平衡,泡沫化程度有限

(一)算力:需求爆发,国内奋起直追

-

需求端:AI军备竞赛白热化

- 云厂商资本开支飙升:2026年全球八大CSP资本开支预计6020亿美元(同比+40%),微软、谷歌、Meta等同比增速60%-110%,主要投向AI服务器与数据中心。

- 算力需求刚性:OpenAI承诺采购超26GW算力资源,AI Agent市场2028年预计达3.3万亿元,推动算力需求持续增长。

-

国内进展:政策+技术双轮驱动

- 政策支持:多部门出台“东数西算”“算力基础设施行动计划”,推动智能算力占比提升。

- 市场规模:2026年中国AI芯片市场预计突破1600亿元,存算一体、光通信等技术突破加速国产替代。

(二)存储:AI驱动上行周期,结构性短缺显著

-

周期特征:AI成为核心驱动力

- 需求结构变革:AI服务器DRAM用量是普通服务器8倍,NAND用量3倍,HBM、DDR5、eSSD需求井喷。

- 周期上行信号:2025Q4 DRAM预计涨价13-18%(含HBM),NAND涨价5-10%,2027年HBM占DRAM市场价值比达43%。

-

供需格局:供给向高端倾斜

产品类型 供给情况 需求驱动 关键数据 HBM 三星、SK海力士主导,产能紧张 AI训练/推理 2026年SK海力士33%产能投向HBM DDR4 原厂产能被挤压,供应短缺 存量服务器+AI应用 价格反超DDR5,2025Q4涨价8-13% NAND 原厂谨慎扩产,转向高阶产品 AI服务器eSSD 2025Q4涨价5-10%,企业级需求占比2028年达33%

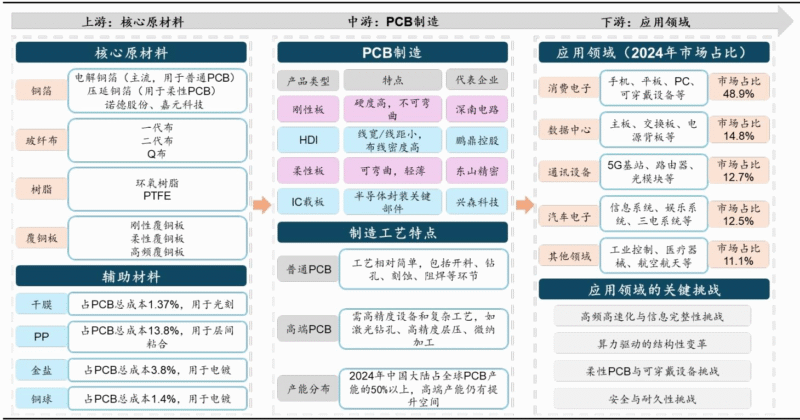

(三)PCB:AI驱动结构性增长,产能扩张理性

-

需求增长:聚焦高阶产品

- 核心驱动:AI服务器拉动高阶HDI与高多层板需求,2024-2029年全球高阶HDI CAGR 20.3%,14层以上高多层板CAGR 11.6%。

- 订单来源:美国头部互联网厂商资本开支(2024年亚马逊、微软等合计超1244亿美元)直接拉动需求。

-

产能与估值:头部集中,估值高位

- 产能扩张:2025Q3 PCB板块在建工程224.83亿元(创历史新高),头部企业主导扩产,行业集中度提升。

- 业绩与估值:2025年前三季度PCB行业营收2128.13亿元(同比+26.63%),动态PE达60.31(近5年94%分位点)。

三、投资建议与风险提示

-

投资建议:维持硬件端推荐,聚焦三大主线

- 算力链:寒武纪、海光信息、中芯国际、北方华创;

- 存储链:兆易创新、江波龙、普冉股份、澜起科技;

- PCB链:沪电股份、胜宏科技、生益科技。

-

风险提示

- AI应用进展不及预期,导致云厂商收缩资本开支;

- 国际政治环境变动,引发产业链供应链中断风险。

4. 关键问题及答案

问题1:当前AI硬件行业与2000年互联网泡沫的核心差异是什么?这些差异为何决定了当前泡沫化程度有限?

- 答案:核心差异体现在四方面:①驱动主体:当前由亚马逊、微软等科技巨头主导(资本开支来自自身现金流,风险可控),互联网泡沫由轻资产创业公司主导;②商业化阶段:AI商业化尚未全面到来(2C杀手级应用缺失),泡沫爆发于商业模式成熟后;③股市传导:当前硬件厂商估值有业绩支撑(如Nvidia PE 44倍与增速匹配),泡沫期大量未盈利企业高估值上市;④货币环境:当前全球利率偏紧,泡沫期美联储持续降息。这些差异决定泡沫化有限的核心逻辑是:AI硬件供给存在高技术壁垒(先进制程、HBM、CoWoS封装等),当前仍处于“需求爆发+供给短缺”的紧平衡状态,而非充分供给下的非理性炒作。

问题2:AI硬件三大核心板块(算力、存储、PCB)的供需现状与关键增长数据是什么?

- 答案:①算力:需求端——2026年全球八大CSP资本开支预计6020亿美元(同比+40%),OpenAI采购超26GW算力;供给端——数据中心空置率仅3%,电力消耗2024年达4150亿千瓦时,国内AI芯片市场2026年预计1600亿元,仍处追赶阶段。②存储:需求端——AI服务器DRAM用量是普通服务器8倍,HBM需求井喷;供给端——原厂产能向HBM、DDR5倾斜,DDR4短缺;关键数据:2025Q4 DRAM涨价13-18%,2027年HBM占DRAM市场价值比达43%。③PCB:需求端——高阶HDI 2024-2029年CAGR 20.3%,AI服务器拉动单台价值量提升;供给端——2025Q3在建工程224.83亿元,头部集中扩产;关键数据:2025年前三季度行业营收同比+26.63%,净利润同比+65.84%。

问题3:当前布局AI硬件的投资逻辑是什么?核心风险点在哪里?

- 答案:投资逻辑核心是“供需紧平衡下的结构性机会”:①技术壁垒支撑盈利韧性:算力(先进制程芯片)、存储(HBM)、PCB(高阶HDI)均存在高技术门槛,新进入者难以快速扩产,供需缺口短期难以填补;②AI需求刚性增长:大模型、AI Agent持续推动算力、存力需求,云厂商资本开支虽逼近现金流上限,但防御性投资仍将维持;③国产替代机遇:国内政策支持算力自主可控,存储、PCB领域国产厂商逐步突破技术瓶颈。核心风险点:①AI应用落地不及预期,导致云厂商收缩资本开支,传导至硬件订单;②国际政治环境不确定性,如贸易限制、技术出口管制,引发产业链中断;③存储、PCB行业若产能扩张超预期,可能引发中长期供过于求。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容