AI算力自主可控的全景蓝图与投资机遇

【原报告在线阅读和下载】:20260109【MKList.com】半导体行业投资策略:AI算力自主可控的全景蓝图与投资机遇 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

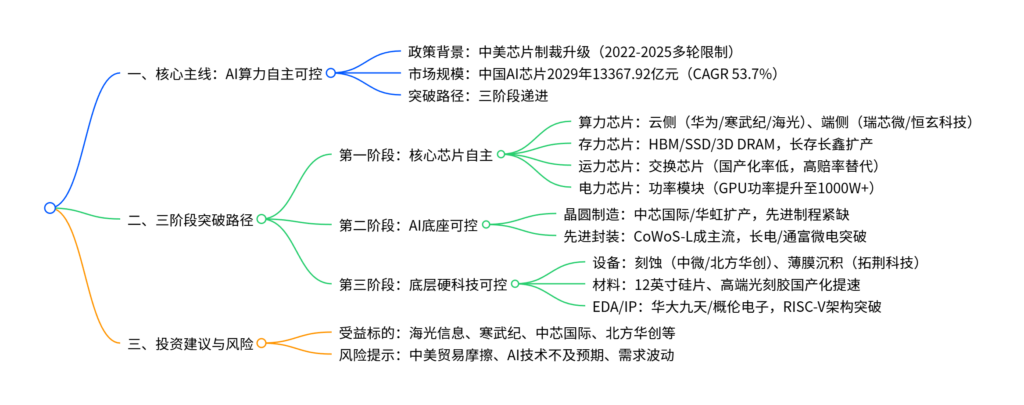

AI算力自主可控是半导体行业核心投资主线,政策(中美芯片制裁加剧)与需求(全球云厂商资本开支2026年预计6020亿美元)双轮驱动下,行业呈现三阶段突破路径:第一阶段聚焦算力(GPU/ASIC)、存力(HBM/SSD)、运力(交换芯片)、电力(功率模块)芯片自主;第二阶段强化晶圆制造、先进封装等AI底座可控;第三阶段攻坚半导体设备、材料、EDA/IP等底层硬科技;中国AI芯片市场规模预计2029年达13367.92亿元(2024-2029CAGR 53.7%),当前各环节国产化持续提速,维持行业“看好”评级,受益标的涵盖海光信息、中芯国际、北方华创等。

2. 思维导图(mindmap)

3. 详细总结

一、半导体板块行情回顾

- 市场表现:2025年年初至10月28日,半导体指数上涨54.51%,显著跑赢沪深300;细分板块中数字芯片设计(+75.3%)、半导体设备(+56.3%)领涨。

- 业绩兑现:2025H1半导体行业收入、毛利双双提升,数字芯片设计板块营收同比+30%,归母净利润同比+44%,毛利率36.3%(+0.71pct)。

- 库存状态:数字芯片、模拟芯片库存周转天数降至165天、152天,接近历史低位,行业景气度进入复苏通道。

二、核心板块分析:三阶段自主可控路径

(一)第一阶段:核心芯片自主可控

-

算力芯片:供需齐飞,国产群雄逐鹿

- 市场规模:中国AI计算加速芯片2024年1425.37亿元,2029年预计13367.92亿元(CAGR 53.7%)。

- 竞争格局:从华为、寒武纪、海光信息“三足鼎立”,到摩尔线程、沐曦股份等“群雄逐鹿”,英伟达中国市场份额已降至0%。

- 端侧机会:AIoT场景井喷,瑞芯微(RK3588)、恒玄科技(BES2800)等SoC芯片放量。

-

存力芯片:上行周期,国产模组崛起

- 市场驱动:AI服务器DRAM用量是普通服务器8倍,NAND用量3倍,2025年AI Capex新增213亿美元DRAM、366亿美元NAND需求。

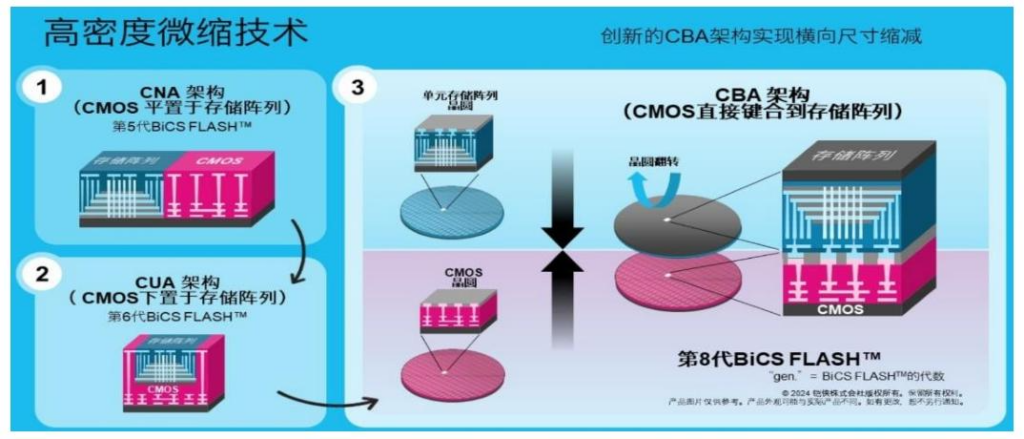

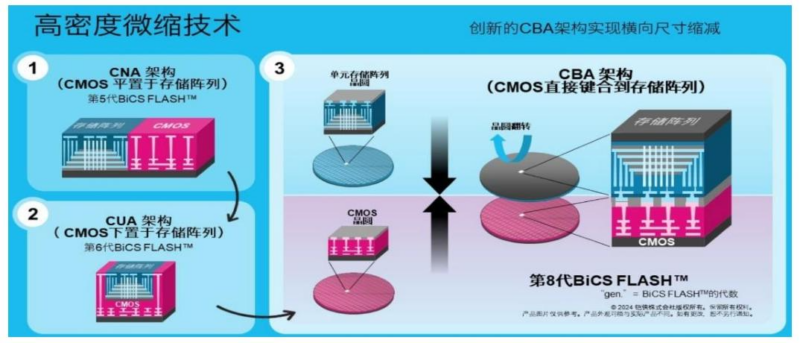

- 技术趋势:HBM(2027年占DRAM价值比43%)、3D DRAM、存算一体方案百花齐放。

- 国产进展:长鑫存储DRAM 2025年产量273万片(同比+68%),长江存储3D NAND市占率12%,Xtacking 4.0技术达294层。

-

运力芯片:高赔率替代新方向

- 市场需求:2030年全球Scale-up交换芯片市场规模近180亿美元(CAGR 28%)。

- 国产化现状:博通、Marvell占全球90%+份额,国产厂商(数渡科技、盛科通信)已实现产品量产,商业化提速。

-

电力芯片:GPU功率提升催生机遇

- 功率升级:英伟达GPU功率从A100(400W)升至B200(1000W)、GB200(2700W)。

- 技术趋势:800V DC供电架构成主流,多相电源+Drmos为核心解决方案。

(二)第二阶段:AI底座自主可控

-

晶圆制造:先进制程紧缺,产能扩张提速

- 算力拉动:2027年AI算力芯片对应晶圆需求1.2万片/月,先进代工产能持续紧缺。

- 国产扩产:中芯国际、华虹资本开支持续高增,大陆半导体产能2023-2027年集中投产,覆盖28nm-180nm全节点。

- 产能利用率:2025Q2中芯国际92.5%、华虹108.3%,接近满产。

-

先进封装:算力跃迁核心,CoWoS-L成主流

- 技术趋势:封装从“封”向“构”升级,CoWoS-L替代CoWoS-S,台积电2025年底CoWoS产能达7.5-8万片/月。

- 国产进展:长电科技、通富微电、盛合晶微已具备2.5D封装能力,大陆封测厂商全球市占率27.8%。

(三)第三阶段:底层硬科技自主可控

-

半导体设备:国产化率稳步提升

- 整体水平:2024年国产化率21%,未来4年干法刻蚀(目标57%)、薄膜沉积(目标46%)、CMP(目标83%)将快速突破。

- 细分龙头:中微公司刻蚀设备覆盖90%应用,拓荆科技PECVD设备实现先进制程量产。

-

半导体材料:多领域突破进行时

- 市场规模:2024年全球675亿美元(制造材料429亿,封装材料246亿)。

- 国产化进展:8英寸硅片、CMP抛光液/垫已放量,12英寸硅片、高端光刻胶国产化率仍不足10%。

-

EDA/IP:撕开海外垄断缺口

- EDA:Synopsys/Cadence/西门子占全球74%份额,国产厂商(华大九天、概伦电子)市占率2025年预计达14%。

- IP:RISC-V架构成自主化第三路径,国内上百家企业参与开发,增速远超传统架构。

三、投资建议与风险提示

-

受益标的汇总

板块 核心标的 2025E PE(倍) 算力芯片 海光信息、寒武纪-U、澜起科技 170、256、68 晶圆制造 中芯国际、华虹公司 195、313 半导体设备 北方华创、中微公司、拓荆科技 40、79、85 先进封装 通富微电、长电科技 44、32 存力芯片 江波龙、兆易创新 136、90 -

风险提示

- 中美贸易摩擦:核心设备、材料供应受阻风险。

- 技术风险:AI技术发展、半导体工艺突破不及预期。

- 需求风险:宏观经济波动导致终端市场需求下滑。

4. 关键问题及答案

问题1:国产AI产业链的三阶段自主可控布局是什么?各阶段的核心突破环节有哪些?

- 答案:国产AI产业链按“从核心芯片到底层硬科技”分三阶段突破:①第一阶段(核心芯片自主):聚焦算力芯片(云侧GPU/ASIC、端侧SoC)、存力芯片(HBM/SSD/3D DRAM)、运力芯片(交换芯片)、电力芯片(功率模块),核心企业包括华为、寒武纪、长鑫存储、数渡科技;②第二阶段(AI底座自主):攻坚晶圆制造(中芯国际/华虹先进制程扩产)、先进封装(CoWoS-L工艺,长电/通富微电),保障芯片制造环节可控;③第三阶段(底层硬科技自主):突破半导体设备(刻蚀/薄膜沉积)、材料(12英寸硅片/高端光刻胶)、EDA/IP(华大九天/RISC-V),撕开海外垄断缺口。

问题2:算力、存力、先进封装三大核心板块的市场规模与国产化进展如何?

- 答案:①算力板块:中国AI计算加速芯片2024年1425.37亿元,2029年预计13367.92亿元(CAGR 53.7%),国产厂商从“三足鼎立”变为“群雄逐鹿”,英伟达中国份额已归零;②存力板块:2025年AI Capex新增213亿美元DRAM、366亿美元NAND需求,长鑫存储DRAM市占率2025年预计达12%,长江存储3D NAND市占率12%,HBM国产化加速;③先进封装板块:台积电2025年底CoWoS产能达7.5-8万片/月,大陆封测厂商全球市占率27.8%,长电科技、通富微电已具备2.5D封装能力,CoWoS-L工艺逐步量产。

问题3:半导体行业自主可控的核心投资逻辑与主要风险是什么?投资标的可分为哪些类别?

- 答案:核心投资逻辑:政策(中美芯片制裁倒逼自主)与需求(全球云厂商资本开支2026年6020亿美元)双驱动,各环节国产化率持续提升,供需紧平衡支撑行业景气度。主要风险:中美贸易摩擦导致供应链中断、AI技术/半导体工艺突破不及预期、宏观经济波动影响终端需求。投资标的按板块分类:①算力芯片(海光信息、寒武纪);②晶圆制造(中芯国际、华虹公司);③半导体设备(北方华创、中微公司、拓荆科技);④先进封装(通富微电、长电科技);⑤存力芯片(江波龙、兆易创新);⑥底层硬科技(华大九天、安集科技)。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容