先进封装量价齐升,测试设备景气上行

【原报告在线阅读和下载】:20260127【MKList.com】半导体行业先进封装与测试专题报告:先进封装量价齐升,测试设备景气上行 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

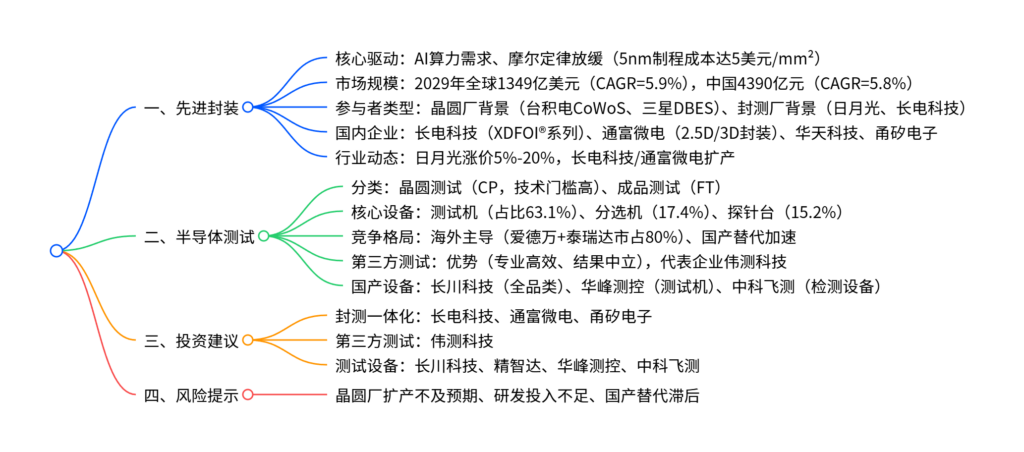

1. 一段话总结

AI算力需求爆发驱动半导体行业进入先进封装与高端测试景气周期,先进封装作为后摩尔时代提升芯片性能的核心路径,凭借高集成度、高带宽优势契合AI芯片需求,2029年全球市场规模预计达1349亿美元(CAGR=5.9%),国内封测企业长电科技、通富微电等布局完善且上调报价;半导体测试分为晶圆测试(CP)与成品测试(FT),第三方测试因专业性优势快速兴起,测试设备市场由爱德万、泰瑞达主导(合计市占80%),国产替代加速推进,长川科技、华峰测控等企业持续突破,行业兼具产能扩张与国产替代双重投资逻辑,需警惕晶圆厂扩产不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、先进封装:AI驱动下量价齐升

-

行业核心逻辑

- 摩尔定律放缓:5nm制程晶圆厂投资达160亿美元(28nm的2.7倍),制程微缩成本激增,先进封装成为高算力芯片性能提升的关键路径。

- AI需求催化:英伟达Hopper/Blackwell系列、博通AI芯片均采用2.5D/3D IC封装方案,全球算力规模2029年将达14130EFLOps(2024-2029年CAGR=45%)。

- 价值量优势:先进封装价值量为传统封装的10-100倍,带动行业整体盈利水平提升。

-

市场规模预测

市场范围 2029年规模 2024-2029年CAGR 2029年占封测市场比重 全球先进封装 1349亿美元 5.9% 50.0% 中国先进封装 4389.8亿元 14.4% 22.9% 全球封测行业 – 5.9% – 中国封测行业 4389.8亿元 5.8% – -

竞争格局与国内企业布局

-

全球参与者:分为两类——晶圆厂背景(台积电3D Fabric平台、三星DBES)、封测厂背景(日月光ASE、安靠科技)。

-

国内龙头企业布局:

企业名称 2025前三季度营收(亿元) 2025前三季度净利润(亿元) 高端封装核心技术 长电科技 286.7 9.5 XDFOI®系列、SiP、FC 通富微电 201.2 8.6 2.5D/3D封装、Chiplet 华天科技 123.8 5.4 SiP、TSV、Fan-Out 甬矽电子 31.7 0.6 FC类、SiP、WLP 颀中科技 16.0 1.8 铜柱凸块、BGBM/FSM

-

-

行业动态

- 价格上涨:日月光CoWoS封装涨价5%-20%,存储封测厂(力成、南茂)涨价最高30%。

- 产能扩张:长电科技车规级封测工厂通线,通富微电定增44亿元扩产(存储、汽车、晶圆级封装等领域)。

二、半导体测试:第三方崛起,国产设备突围

-

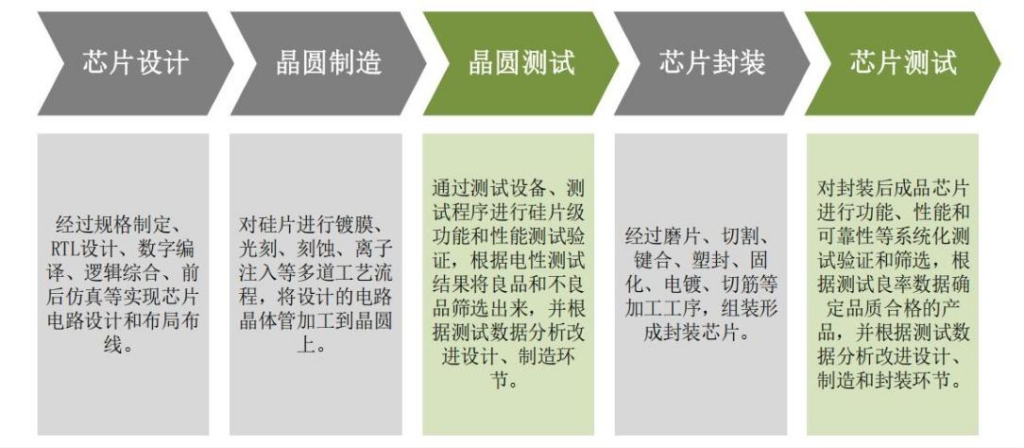

测试环节分类与特点

测试类型 产业链位置 核心设备 测试目的 技术门槛 代表企业 晶圆测试(CP) 封装前 测试机、探针台 筛选不良晶粒,降低后续成本 高(洁净度、精细度要求高) 伟测科技、京元电子 成品测试(FT) 封装后 测试机、分选机 验证芯片功能与性能 中 长电科技、通富微电 -

核心测试设备市场

- 设备构成:测试机(63.1%)、分选机(17.4%)、探针台(15.2%)、其他(4.3%)。

- 市场规模:2025年全球半导体测试设备销售额同比增长48.1%,2026-2027年预计分别增长12.0%、7.1%。

-

竞争格局

- 测试机:爱德万(市占50%)、泰瑞达(30%)双寡头垄断,SoC测试机与存储测试机合计占比超80%。

- 探针台:东京精密(46%)、东京电子(27%)主导,国内矽电股份市占3%(全球第五)。

- 分选机:COHU(21%)、Xcerra(16%)领先,国内长川科技市占2%(全球第五)。

-

国产替代进展

-

国内重点企业产品布局:

企业名称 核心产品 技术亮点 长川科技 测试机、分选机、探针台 全品类布局,定增31亿元加码研发 华峰测控 半导体测试机 模拟测试机技术领先 中科飞测 晶圆缺陷检测、量测设备 前道检测设备突破 精智达 自动化测试系统 覆盖半导体、显示面板领域 伟测科技 晶圆测试、成品测试 第三方测试龙头,CP测试优势显著

-

三、投资建议与风险提示

-

投资建议

- 封测一体化:长电科技(全球第三)、通富微电(AMD高端封装供应商)、甬矽电子(中高端封装专注)。

- 第三方测试:伟测科技(专业性突出,客户覆盖IC设计公司)。

- 测试设备:长川科技(国产测试设备龙头)、精智达、华峰测控、中科飞测。

-

风险提示

- 晶圆厂扩产进度不及预期,影响封测与测试需求;

- 研发投入不足,国产设备技术突破滞后;

- 国产替代进程不及预期,海外厂商技术壁垒持续。

4. 关键问题及答案

问题1:先进封装行业的核心驱动因素是什么?全球及中国市场规模的预测情况如何?

- 答案:核心驱动因素有两点:①摩尔定律放缓,5nm及以下先进制程的设备、量产、开发成本激增(5nm量产成本5美元/mm²),先进封装成为低成本提升芯片性能的核心路径;②AI算力需求爆发,高算力芯片(英伟达GPU、博通AI芯片)需通过2.5D/3D封装实现高集成度、高带宽,全球算力2029年将达14130EFLOps,直接拉动先进封装需求。市场规模预测:①全球:2029年封测行业规模1349亿美元,先进封装占比50%,2024-2029年CAGR=5.9%;②中国:2029年封测行业规模4389.8亿元,先进封装2024-2029年CAGR=14.4%,增速显著高于全球。

问题2:半导体测试环节的分类及核心差异是什么?测试设备市场的竞争格局有何特点?

- 答案:半导体测试分为晶圆测试(CP) 与成品测试(FT),核心差异:①产业链位置:CP在封装前,FT在封装后;②核心设备:CP需测试机+探针台,FT需测试机+分选机;③技术门槛:CP更高(需满足晶圆级洁净度、精细度要求);④核心目的:CP筛选不良晶粒降低后续成本,FT验证成品芯片性能。测试设备竞争格局特点:①海外绝对主导:测试机领域爱德万(50%)+泰瑞达(30%)合计市占80%,探针台、分选机海外厂商(东京精密、COHU等)市占超70%;②国产替代加速:国内长川科技实现测试机、分选机、探针台全品类布局,华峰测控在模拟测试机领域突破,矽电股份、长川科技分别进入探针台、分选机全球前五,第三方测试企业伟测科技凭借CP测试优势快速崛起。

问题3:当前半导体先进封装与测试领域的投资机会集中在哪些方向?核心投资逻辑是什么?

- 答案:投资机会集中在三大方向,核心逻辑为“产能扩张+国产替代”双轮驱动:①封测一体化企业:长电科技(全球第三,XDFOI®系列技术领先)、通富微电(绑定AMD,2.5D/3D封装布局),受益于AI芯片封测需求爆发与行业涨价潮;②第三方测试企业:伟测科技,凭借专业性、结果中立优势,承接IC设计公司、封测厂外包订单,行业专业化分工下市场份额持续提升;③国产测试设备企业:长川科技(全品类龙头)、华峰测控(测试机核心标的)、中科飞测(前道检测),受益于国内晶圆厂扩产带来的设备需求,以及海外替代空间(测试设备国产率仍低)。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容