海南专题报告:风宜长物放眼量,自贸港赶海正当时

【原报告在线阅读和下载】:20260129【MKList.com】旅游及景区行业深度报告:海南专题报告:风宜长物放眼量,自贸港赶海正当时 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

海南自贸港于2025年12月18日正式封关,以“零关税(覆盖6600个税目)、低税率(企业/个人所得税15%)、六大便利化措施”为核心政策框架,打造双向循环战略支点;封关后要素集聚加速,离岛免税迎来趋势性拐点,封关首月销售额50.2亿元(同比+46.8%),客单价与转化率同步改善,新政拓展岛民即购即提、离境旅客消费等场景;产业端聚焦高端制造、现代服务业、数字经济等,13个重点园区形成集群效应;投资建议关注中国中免、王府井等受益标的,需警惕宏观经济波动、政策落地不及预期等风险。

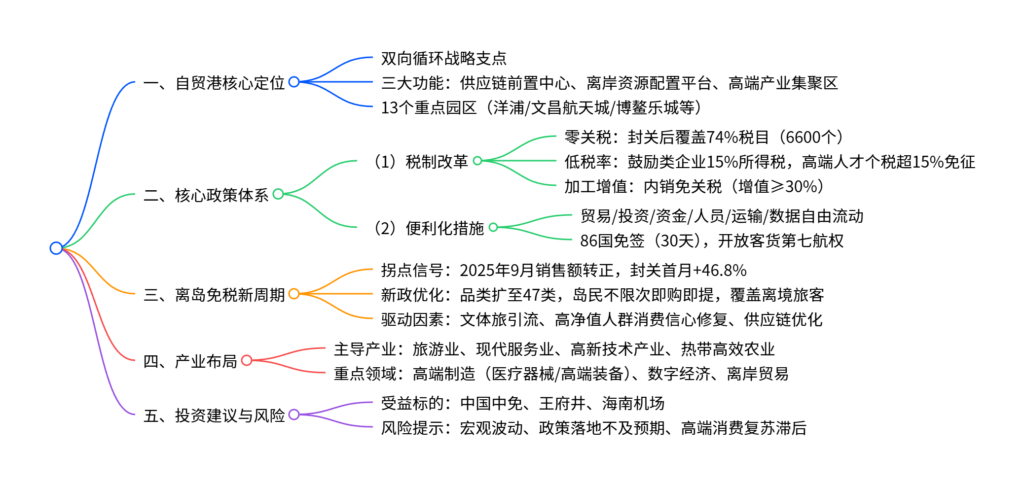

2. 思维导图

3. 详细总结

一、自贸港定位:双向循环战略支点,枢纽功能演进

-

核心定位

- 服务内地:供应链前置中心,对接大湾区与西部陆海新通道,吸引加工制造业产业链迁移。

- 面向全球:离岸资源配置平台,链接东盟与RCEP,发展离岸金融与跨境资产管理。

- 特色产业:依托13个重点园区,聚焦航天、深海、南繁、医疗康养等高端产业集聚区。

-

差异化优势

对比中国香港、新加坡等枢纽,海南以“全岛自贸港”“内地腹地支撑”“制度型开放试验”为核心差异,避免同质化竞争,形成互补分工。 -

发展阶段

- 制度磨合期(当前):完善法规体系,吸引要素集聚,从通道经济转向产业经济。

- 制度成熟期:形成千亿级产业集群,总部经济与离岸服务成熟。

- 2035年后:成为“规则型开放”高地,与深圳科创、上海金融形成分工。

二、核心政策:税制改革+便利化,要素集聚加速

(1)税制改革:全链条降本,引导产业与人才集聚

| 政策类型 | 核心内容 | 封关前后变化 | 落地成效 |

|---|---|---|---|

| 零关税 | 免除进口关税/增值税/消费税 | 税目从1900个扩至6600个(覆盖74%),享惠主体扩至全岛企事业单位 | 封关首月“零关税”业务货值7.53亿元(+38.9%) |

| 企业所得税 | 鼓励类产业减按15%征收 | 2027年前延续,2035年前或扩至负面清单外所有企业 | 驻琼央企资产总额较2020年底+79.2% |

| 个人所得税 | 高端/紧缺人才税负超15%免征 | 未来探索3%/10%/15%三档累进税率 | 吸引外资企业区域总部落地(如雅诗兰黛) |

| 加工增值免税 | 内销免关税 | 增值门槛优化,上下游可合并统计 | 2025年前十一月加工贸易额同比+10.5% |

(2)便利化措施:破除要素流动壁垒

- 六大方向:贸易(服务贸易负面清单)、投资(国内最短外资负面清单)、资金(EF账户体系)、人员(86国免签)、运输(开放第七航权)、数据(负面清单管理)。

- 落地成效:2025年前三季度FDI同比+42.2%,国际航线恢复至92条,数字经济核心产业营收突破2300亿元(+15%)。

三、离岛免税:拐点已至,新政打开增长空间

-

发展周期与拐点信号

- 调整期(2022-2024):受消费信心不足、跨境渠道冲击,销售额较峰值下滑37%。

- 拐点(2025年):9月销售额同比转正,11月新政落地,封关首月销售额50.2亿元(+46.8%)、购物人次77.2万(+29.7%),客单价6503元(+13.2%)。

-

2025年新政核心优化

优化维度 新政前 新政后 商品品类 45大类 47大类,新增3C、保健品等 享惠主体 离岛旅客 覆盖离岛+离境旅客(含国际旅客) 岛民购物 一次离岛一次购物 自然年内一次离岛不限次“即购即提” -

长期增长驱动

- 文体旅引流:2026年计划引进77项重点赛事/演出,发放超100亿元消费券,消费券拉动杠杆达13.2倍。

- 高端消费回暖:2025Q3LVMH、爱马仕等亚太营收转正,高净值人群资产增值(黄金/沪深300涨幅显著)带动消费信心修复。

- 供应链升级:免税商扩充精品品类,国货占比提升,体验型零售业态培育。

四、产业布局:聚焦特色,形成集群效应

-

四大主导产业

- 旅游业:国际旅游消费中心,2025年入境过夜旅客150万人次(+35.2%)。

- 现代服务业:离岸贸易、医疗康养(博鳌乐城)、高端会展。

- 高新技术产业:商业航天(文昌航天城)、数字经济(海南生态软件园)、高端装备。

- 热带高效农业:南繁种业(三亚崖州湾科技城)。

-

重点产业迁入优先级

- 高优先级:医疗器械、高端设备、食品加工、黄金珠宝(进口依赖度高、关税落差大)。

- 案例:西门子能源燃机总装基地、澳斯卡粮油(2024年产值59.5亿元)。

五、投资建议与风险提示

-

受益标的

标的名称 核心逻辑 2026E PE 中国中免 离岛免税龙头,市占率78.7%,供应链与渠道优势显著 31.94 王府井 市内免税店布局,“免税+奥莱”多业态协同 43.63 海南机场 受益于自贸港客流增长,枢纽价值提升 98.03 -

风险提示

- 宏观经济波动:影响跨境贸易与高端消费需求。

- 政策落地不及预期:税制与便利化措施执行节奏低于预期。

- 渠道分流风险:内地市内免税发展对离岛免税形成分流。

- 产业配套不足:人才、物流成本较高可能制约产业迁移。

4. 关键问题

问题1:海南自贸港与中国香港、新加坡等国际枢纽的核心差异化定位是什么?

答案:核心差异体现在三大维度:① 政策范围,海南是“全岛自贸港”,而中国香港、新加坡为局部开放,且海南享有国内最高规格的制度型开放试验权;② 腹地支撑,海南依托内地超大规模统一市场,聚焦“供应链前置+离岸服务”双向循环,而中国香港、新加坡是面向全球的独立枢纽;③ 产业定位,海南避开金融、科创同质化竞争,聚焦航天、深海、医疗康养等特色产业,与中国香港(金融)、新加坡(航运/炼油)形成互补。

问题2:2025年海南离岛免税迎来趋势性拐点的核心原因是什么?新政带来哪些增量空间?

答案:拐点核心原因:① 供给侧,免税商优化供应链,扩充精品品类,客单价同比+21.8%;② 政策侧,11月新政扩容品类(45→47类)、主体(覆盖离境旅客)、场景(岛民不限次即购即提);③ 需求侧,封关催化+文体旅引流+高净值人群消费信心修复。新政增量空间:① 岛民日常消费,首月即购即提金额1081万元,客单价2480元,长尾效应可期;② 国际旅客消费,中性假设下2028年贡献增量约10亿元;③ 高单价品类,首饰、3C等占比提升,驱动客单持续增长。

问题3:海南自贸港税制改革的核心内容与落地成效如何?对产业迁移的引导作用体现在哪些方面?

答案:税制改革核心内容:① 零关税(封关后覆盖6600个税目);② 低税率(企业/个人所得税15%);③ 加工增值内销免税(增值≥30%)。落地成效:① 要素集聚,2025年前三季度FDI同比+42.2%,驻琼央企资产总额+79.2%;② 产业拉动,封关首月“零关税”业务货值+38.9%,加工贸易额同比+10.5%。对产业迁移的引导:① 高优先级产业(医疗器械/高端装备),进口设备免关税可节省13%-25%成本;② 外资与本土内销企业,税制红利对冲物流、配套成本,吸引生产基地落地;③ 产业链延伸,享惠主体间可自由交易“零关税”商品,推动延链补链强链。

暂无评论内容