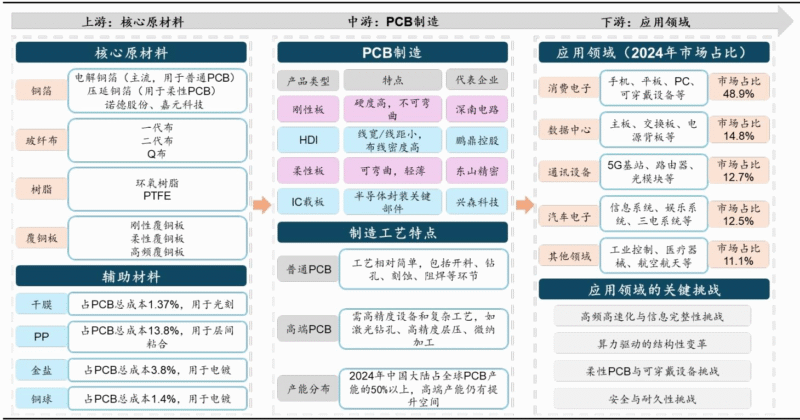

国内需求确定性夯实,出海与AIDC发展空间可期

【原报告在线阅读和下载】:20260205【MKList.com】AIDC与电力设备2026年度投资策略:国内需求确定性夯实,出海与AIDC发展空间可期 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

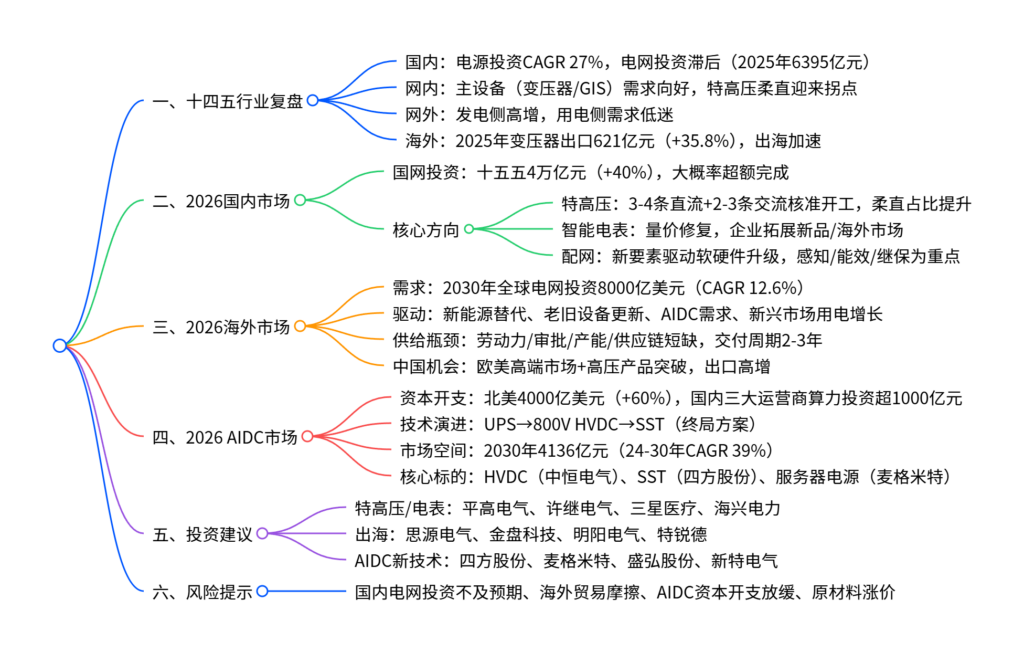

一段话总结

2026年电力设备行业呈现国内需求夯实、海外供需吃紧、AIDC技术爆发三大主线,国家电网“十五五”固定资产投资预计达4万亿元(较“十四五”增长40%),特高压、智能电表、配网升级为国内核心方向;海外电网年均投资将从3100亿美元升至2030年8000亿美元,中国企业凭借成本与交期优势加速出海;AIDC供配电向800V HVDC与固态变压器(SST) 演进,2030年全球市场空间预计超4100亿元,建议关注特高压/电表修复、出海突破、AIDC新技术三大方向标的。

思维导图(mindmap)

详细总结

1. 十四五电力设备行业复盘

(1)国内市场:电源高增,电网滞后

-

投资规模:2025年电源投资1.73万亿元(2020-2025年CAGR 27%),电网投资6395亿元(同比+5%),电网投资滞后电源约2年。

-

网内市场:

- 主设备需求:2025年国网输变电统招中标920亿元(CAGR 17%),组合电器(250亿元,CAGR 31%)、变压器(196亿元,CAGR 18%)需求领先。

- 特高压:“十四五”规划“9直3交”,8直3交已开工,柔直应用拐点显现(甘肃-浙江、蒙西-京津冀等项目落地)。

- 电表:2025年价格探底,新标准执行有望带动2026年量价复苏。

-

网外市场:2021-2025年光伏新增装机CAGR 55%、风电CAGR 26%,发电侧需求高增;2025年制造业固定资产投资增速0.6%,用电侧需求低迷。

(2)海外市场:需求爆发,出海加速

- 出口数据:2025年变压器出口621亿元(+35.8%),高压开关出口383亿元(+31%),持续高增。

- 驱动因素:海外新能源装机增长、老旧设备更新、AIDC等新型负荷涌现,供给侧受劳动力、审批、产能制约,中国企业凭借成本、交期优势抢占份额。

2. 2026年国内市场:投资扩容,结构优化

(1)国网十五五投资规划

- 投资规模:固定资产投资预计4万亿元(较“十四五”增长40%),2025年实际完成超6500亿元,2026年预计7000亿元(+8%),大概率超额完成(“十四五”实际投资超规划30%)。

- 投资方向:特高压外送通道、配网建设、微电网、电网数字化。

(2)核心细分方向

| 方向 | 核心逻辑 | 关键数据/进展 |

|---|---|---|

| 特高压 | 沙戈荒/水电外送需求,柔直渗透率提升 | 2026年预计3-4直+2-3交核准开工;柔直单线路价值40-45亿元(常规直流10-12亿元) |

| 智能电表 | 新标准带动量价修复,企业拓展第二曲线 | 2025版标准6月实施,2026年初增补招标;三星医疗海外配电在手订单21.7亿元(+125%) |

| 配网升级 | 分布式新能源/充电设施接入,市场化机制驱动 | 新一轮投资周期启动,聚焦感知能力、边缘计算、变压器能效、继保升级 |

3. 2026年海外市场:供需缺口,突破高端

(1)全球电网投资大周期

- 投资规模:IEA预测2023-2030年全球电网年均投资5000亿美元,2030年接近8000亿美元(CAGR 12.6%);BNEF预测2026年5250亿美元(+10%)、2027年5770亿美元(+10%)。

- 区域需求:美国(2025年1150亿美元)、中国(960亿美元)为核心,英国2025-2027年投资CAGR超70%。

(2)供给瓶颈与中国机会

- 供给制约:美国变压器交付周期2-3年,进口占比80%;劳动力培训需5-7年,审批周期最长5年,产能与供应链短缺持续至2030年。

- 中国优势:在欧美高端市场、高压产品领域持续突破,变压器、高压开关等核心产品出口高增,龙头企业出海景气度超预期。

4. 2026年AIDC市场:技术迭代,空间广阔

(1)资本开支与需求驱动

- 海外:北美四大云厂2025年资本开支近4000亿美元(+60%),微软1100亿、亚马逊1250亿、谷歌910-930亿、Meta 700-720亿。

- 国内:三大运营商2026年算力投资超1000亿元(占资本开支30%);阿里3800亿元云和AI基建投入,腾讯/百度资本开支同比+48%/+74%。

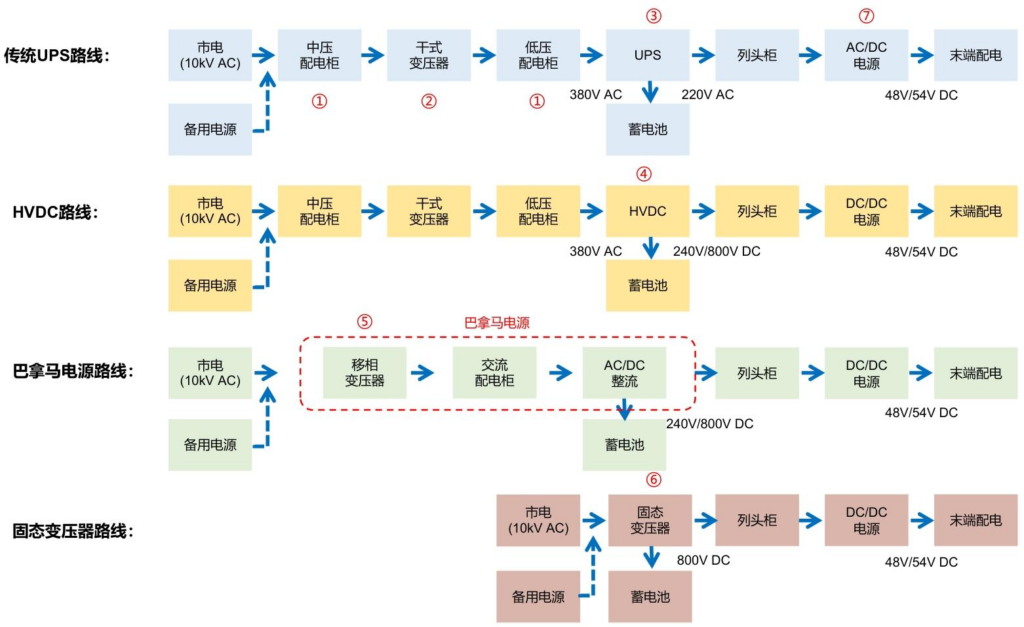

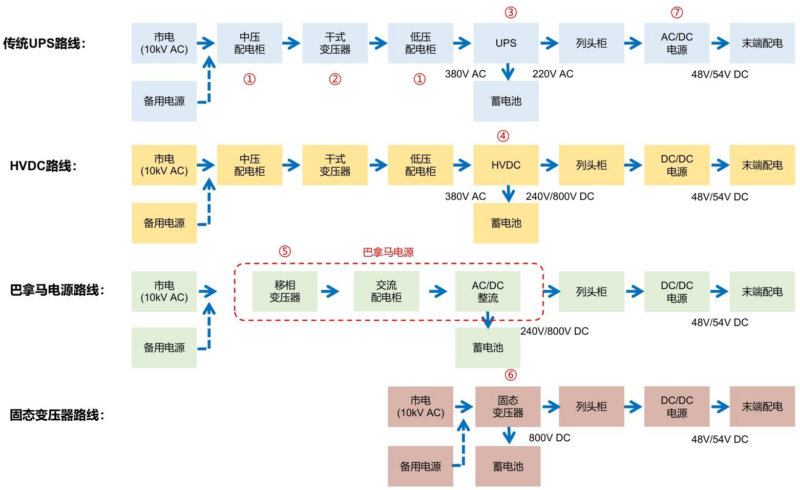

(2)供配电技术演进路线

| 技术路线 | 核心优势 | 关键进展 | 代表标的 |

|---|---|---|---|

| 传统UPS | 技术成熟 | 主流方案,转换损耗大、占地广 | 科华数据、科士达 |

| 800V HVDC | 效率+5%、铜材-45%、TCO-30% | 英伟达2027年规模化部署,2026年小规模示范 | 中恒电气、盛弘股份 |

| 固态变压器(SST) | 占地-50%、效率+2%、铜材-90% | 终局方案,2026年挂机应用,2027年示范项目 | 四方股份、中国西电 |

(3)市场空间测算(2030年)

| 设备类型 | 市场空间(亿元) | 核心标的 |

|---|---|---|

| 服务器电源 | 1025 | 麦格米特、台达 |

| 固态变压器 | 884 | 四方股份、为光能源 |

| 800V HVDC | 731 | 中恒电气、盛弘股份 |

| 中低压开关柜 | 752 | 明阳电气、金盘科技 |

| 合计 | 4136 | – |

5. 投资建议与风险提示

(1)投资建议

- 特高压/电表修复:平高电气、许继电气、三星医疗、海兴电力。

- 出海突破:思源电气、金盘科技、明阳电气、特锐德。

- AIDC新技术:四方股份、麦格米特、盛弘股份、新特电气。

(2)风险提示

- 国内电网投资落地进度不及预期。

- 海外贸易争端加剧,出口受阻。

- 全球AIDC资本开支不及预期。

- 铜、铝等原材料价格大幅上涨。

关键问题

问题1:2026年国内电力设备行业的核心投资亮点是什么?国网十五五4万亿元投资将重点投向哪些领域?

答案:核心投资亮点集中在三大方向:① 特高压,柔直渗透率提升带动价值量增长,2026年预计3-4条直流+2-3条交流项目核准开工;② 智能电表,新标准执行推动量价修复,企业拓展海外配电、新能源等第二曲线;③ 配网升级,分布式新能源与新型负荷接入驱动感知、能效、继保等软硬件改造。国网十五五4万亿元投资(较“十四五”增长40%)重点投向:① 特高压外送通道(支撑沙戈荒、雅鲁藏布江水电外送);② 配网建设与数字化升级;③ 微电网与电网灵活性提升项目;④ 电网安全与稳定相关设施。

问题2:海外电力设备市场的供需格局有何特征?中国企业的出海机会集中在哪些领域?

答案:海外市场呈现“需求高增+供给紧缺”的强景气特征:① 需求端,全球电网2030年投资预计达8000亿美元(CAGR 12.6%),新能源替代、老旧设备更新、AIDC需求为核心驱动;② 供给端,面临劳动力短缺(培训需5-7年)、审批周期长(最长5年)、产能不足、供应链紧张等瓶颈,美国变压器进口占比80%,交付周期2-3年。中国企业的出海机会集中在:① 高压核心设备(变压器、高压开关),凭借成本与交期优势填补海外缺口;② 欧美高端市场突破,在特高压、柔直等技术领域建立竞争力;③ 新兴市场(巴西、印度、沙特),受益于当地电力系统建设需求。

问题3:AIDC供配电技术的演进趋势是什么?2030年全球AIDC电力设备市场空间有多大?核心受益环节与标的有哪些?

答案:AIDC供配电技术沿“UPS→800V HVDC→固态变压器(SST)”演进:① UPS为当前主流,但损耗大、占地广;② 800V HVDC为中期核心,效率提升5%、铜材用量减少45%,英伟达计划2027年规模化部署,2026年进入示范期;③ SST为终局方案,占地减少50%、效率提升2%,2026年挂机应用、2027年启动示范项目。2030年全球AIDC电力设备市场空间预计达4136亿元(2024-2030年CAGR 39%)。核心受益环节与标的:① 800V HVDC(中恒电气、盛弘股份);② 固态变压器(四方股份、中国西电);③ 服务器电源(麦格米特、台达);④ 中低压开关柜与变压器(明阳电气、金盘科技)。

暂无评论内容