AI算力硬件迭代催生PCB行业结构性增长机遇

【原报告在线阅读和下载】:20251008【MKList.com】算力系列报告之PCB:AI算力硬件迭代催生PCB行业结构性增长机遇 | 四海读报

1. 一段话总结

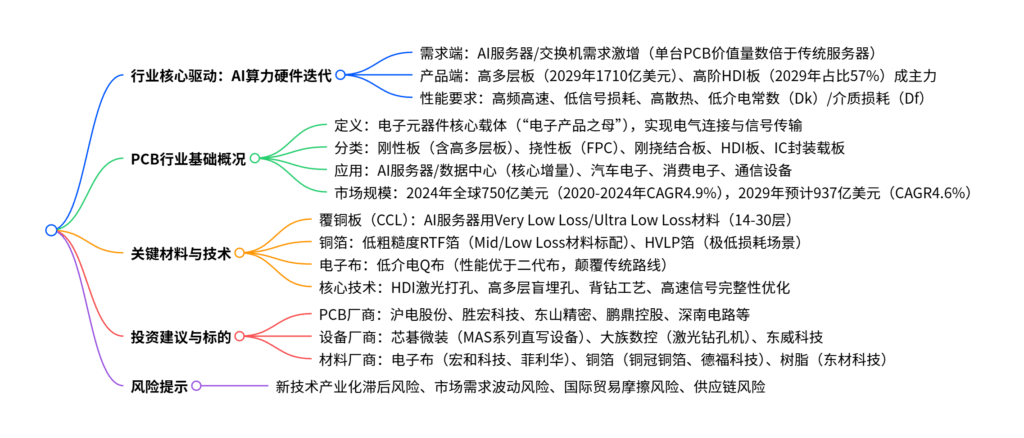

该报告为2025年9月30日华金证券发布的PCB行业深度报告,指出AI算力硬件迭代是PCB行业核心增长动力,带动高多层板(2029年全球市场规模预计1710亿美元)与高阶HDI板(2029年占全球HDI市场比例达57%)需求爆发;AI服务器单台PCB价值量远高于传统服务器,且对PCB的高频高速、低信号损耗、高散热性能要求严苛,材料端低粗糙度铜箔(RTF/HVLP)、低介电电子布(Q布)成为关键;投资建议关注PCB(沪电股份、胜宏科技等)、设备(芯碁微装、大族数控等)、材料(宏和科技、铜冠铜箔等)三大方向标的,同时提示新技术产业化滞后、国际贸易摩擦等风险。

2. 思维导图(mindmap)

3. 详细总结

一、行业核心背景:AI算力驱动PCB结构性增长

-

核心增长逻辑

AI算力基建(服务器、交换机、AI算力卡)需求爆发,带动PCB行业从“规模增长”转向“结构升级”,高多层板与高阶HDI板成为核心增量产品,且AI服务器单台PCB价值量较传统服务器实现数倍提升。 -

全球市场规模

根据沙利文数据,全球PCB市场规模从2020年620亿美元增至2024年750亿美元(2020-2024年CAGR4.9% ),预计2029年达937亿美元(2024-2029年CAGR4.6% )。其中,人工智能及高性能计算领域增速最快,2029年市场规模预计150亿美元(2024-2029年CAGR20.1% )。 -

细分产品规模预测(2024-2029年)

产品类型 2029年预计规模(亿美元) 2024-2029年CAGR 核心驱动场景 单双层PCB 90 2.6% 低端消费电子、工控 多层PCB(含高多层) 345 3.8% AI服务器、数据中心交换机 HDI板(含高阶) 169 5.7% AI算力卡、高端智能手机 FPC 155 3.9% 汽车电子、可穿戴设备 IC封装载板 178 6.7% 先进芯片封装(FC-BGA/CSP)

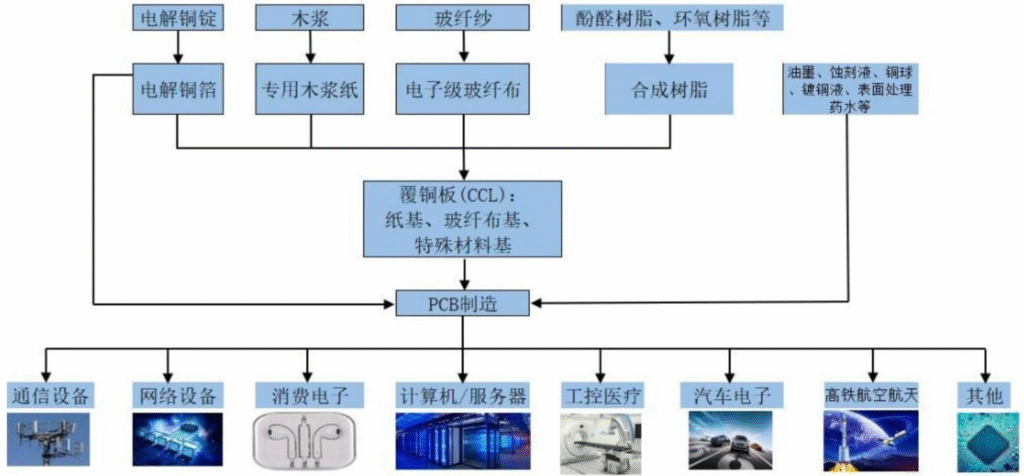

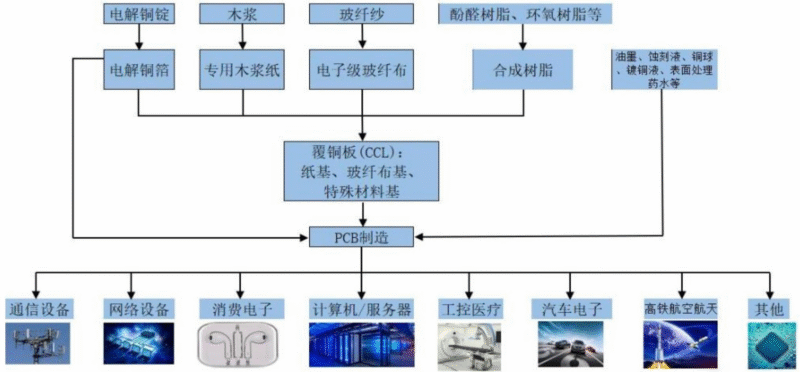

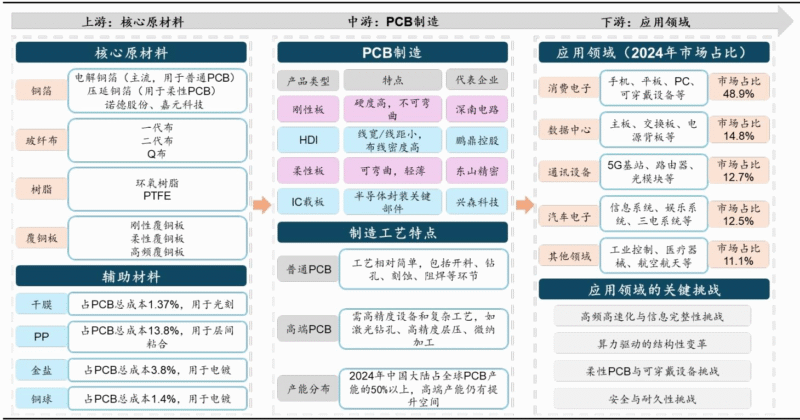

二、PCB行业基础认知:定义、分类与应用

-

定义与功能

PCB(印制电路板)是“电子产品之母”,在覆铜板上形成导电线路,实现电子元器件的电气连接、信号传输(数字/模拟/射频)、电源供给,广泛应用于通讯、消费电子、计算机、汽车电子等领域。 -

核心分类(按结构/用途)

分类 特点 核心技术要求 代表应用场景 刚性板 不易弯曲,提供支撑 高多层(4-100层)、盲埋孔 AI服务器主板、交换机背板 挠性板(FPC) 可弯曲折叠,适应三维空间 超薄基材、动态弯折可靠性 汽车雷达、可穿戴设备 HDI板 激光打孔,高布线密度 3-8阶HDI、任意层互联(Any-layer) AI算力卡、高端手机主板 IC封装载板 直接搭载芯片,提供电连接与散热 超细线路(2-4μm)、低Dk/Df 服务器GPU封装、高端芯片 -

核心应用领域

- AI服务器/数据中心:占比最大增量,需高多层(20-30层)、高速PCB(Dk≤4.0、Df≤0.015);

- 汽车电子:车载雷达、域控制器需高频PCB(低介电材料);

- 消费电子:智能手机、AR/VR需高阶HDI板;

- 通信设备:5G基站、光模块需高速信号传输PCB。

三、AI算力硬件对PCB的技术要求与材料升级

-

AI服务器PCB技术要求

AI服务器硬件从“芯片→加速卡→模组→服务器”四层架构,对PCB的性能与层数要求显著提升:- CPU主板:采用Very Low Loss材料,层数14-24层;

- GPU OAM加速卡:采用Very Low Loss材料,层数20-30层(含HDI);

- GPU UBB底板:采用Ultra Low Loss材料,层数20-30层(含HDI)。

-

关键材料升级

材料类型 传统材料特点 AI场景升级方向 代表产品/厂商 覆铜板(CCL) 常规FR4材料(Dk>4.0) Very Low Loss/Ultra Low Loss(Dk≤3.5、Df≤0.005) 南亚新材、生益电子 铜箔 常规HTE箔(表面粗糙度高) RTF箔(反转处理,低粗糙度)、HVLP箔(极低轮廓) 铜冠铜箔、德福科技 电子布 二代玻纤布(介电损耗高) Q布(低介电、低热膨胀系数) 宏和科技、菲利华 树脂 普通环氧树脂 聚苯醚(PPO)、碳氢树脂(低Df) 东材科技

四、重点标的与核心竞争力

(一)PCB厂商

| 厂商名称 | 核心技术能力 | 产能布局 | 核心客户/场景 |

|---|---|---|---|

| 胜宏科技 | 8阶28层HDI量产,100+层高多层技术 | 全球布局,AI算力卡/UBB板市占领先 | 英伟达、亚马逊 |

| 沪电股份 | 高速服务器PCB(20-30层),43亿扩产项目 | 昆山、黄石基地,25H2产能释放 | 华为、思科 |

| 东山精密 | 48层高多层PCB,Multek技术积淀 | 国内技改+泰国基地(25年投产) | 伟创力、谷歌 |

| 鹏鼎控股 | 0.025mm最小孔径,高阶HDI+SLP | 淮安、高雄、泰国基地 | 苹果、高通 |

| 深南电路 | 68层批量生产,120层样品 | 深圳、无锡、南通、泰国工厂 | 华为、中兴 |

(二)设备与材料厂商

| 类别 | 厂商名称 | 核心产品/技术 | 应用场景 |

|---|---|---|---|

| 设备 | 芯碁微装 | MAS4直写设备(最小线宽3-4μm) | HDI板、IC封装载板 |

| 大族数控 | 四光束CO₂激光钻孔机(±5μm精度) | 高阶HDI、类载板 | |

| 材料(电子布) | 宏和科技 | 低介电Q布,黄石基地量产 | 高速CCL |

| 菲利华 | 超薄石英电子布(单丝≤5μm) | 高频高速PCB | |

| 材料(铜箔) | 铜冠铜箔 | RTF箔、HVLP箔(批量供货AI服务器) | 高速CCL |

| 德福科技 | HVLP3(通过日系认证,25H2放量) | AI算力板、800G光模块 |

五、风险提示

- 新技术产业化风险:HDI、高多层PCB的新工艺(如10阶HDI、100层板)研发周期长,可能滞后于市场需求;

- 市场需求波动风险:消费电子周期性调整或导致PCB产能阶段性过剩;

- 国际贸易摩擦风险:美国对半导体产业链的技术限制可能影响高端PCB材料(如Ultra Low Loss树脂)进口;

- 供应链风险:高端设备(激光钻孔机)、原材料(特殊铜箔)依赖进口,成本与交付周期存在不确定性。

4. 关键问题

问题1:AI算力驱动下,PCB行业的核心增长产品是什么?其市场规模与技术要求有何特点?

答案:

AI算力驱动下,PCB行业的核心增长产品是高多层板与高阶HDI板,具体特点如下:

- 高多层板:2029年全球市场规模预计达1710亿美元,技术要求为层数14-30层,采用Very Low Loss/Ultra Low Loss覆铜板(Dk≤3.5、Df≤0.005),适配AI服务器CPU主板、GPU UBB底板,需满足高频高速信号传输(如56Gbps)与高散热需求;

- 高阶HDI板:2029年全球市场规模占比将从2024年的47%提升至57%(约96亿美元),技术要求为3-8阶HDI、任意层互联(Any-layer),最小线宽/间距≤40μm,采用激光打孔工艺,适配AI算力卡、高端服务器模组,需实现高布线密度与低信号损耗。

问题2:AI服务器对PCB的材料升级方向是什么?关键材料的技术突破点在哪里?

答案:

AI服务器对PCB的材料升级围绕“低介电、低损耗、低粗糙度”展开,关键材料的技术突破点如下:

- 覆铜板(CCL):从传统FR4材料升级为Very Low Loss(Df=0.002-0.005)、Ultra Low Loss(Df≤0.002)材料,突破点在于树脂配方(如聚苯醚、碳氢树脂)与玻纤布复合工艺,实现14-30层板的信号完整性优化,代表厂商为南亚新材、生益电子;

- 铜箔:从常规HTE箔升级为低粗糙度RTF箔(表面粗糙度Ra≤1.0μm,Mid/Low Loss材料标配)、HVLP箔(Ra≤0.5μm,极低损耗场景),突破点在于电解工艺与表面处理技术,减少趋肤效应导致的信号失真,代表厂商为铜冠铜箔、德福科技;

- 电子布:从二代玻纤布升级为低介电Q布,突破点在于玻纤纱编织工艺,降低介电常数(Dk≤3.0)与介质损耗(Df≤0.003),性能优于传统材料,代表厂商为宏和科技、菲利华。

问题3:在AI算力PCB赛道中,国内头部厂商的核心竞争力差异是什么?投资者应如何选择标的?

答案:

国内头部PCB厂商的核心竞争力差异集中在技术聚焦领域、产能布局、客户结构三方面,投资者可按场景优先级选择标的:

-

技术聚焦差异:

- 胜宏科技:聚焦AI算力卡、UBB板,核心竞争力为8阶HDI量产与100+层高多层技术,全球AI算力PCB市占领先;

- 沪电股份:聚焦高速服务器背板,核心竞争力为20-30层PCB量产与43亿扩产项目(25H2释放),适配华为、思科等大客户;

- 鹏鼎控股:聚焦高阶HDI与类载板,核心竞争力为0.025mm最小孔径与全球化产能(淮安、泰国),切入苹果、高通供应链;

-

选择逻辑:

- 优先选择“AI服务器直接配套+高端材料量产能力”的厂商(如胜宏科技、沪电股份),受益于AI算力基建放量;

- 其次关注“材料/设备国产替代”标的(如宏和科技的Q布、芯碁微装的直写设备),解决高端供应链卡脖子问题;

- 规避依赖消费电子、技术壁垒低的厂商,避免受消费电子周期性波动影响。

暂无评论内容